银行理财产品有风险吗可靠吗 银行理财产品可能会亏本

近年来,银行理财产品发行数量与规模快速增长。如今,虽然遭受到互联网金融产品的“围攻”,但比起互联网“宝宝”们,在很多投资者心目中,银行理财产品更安全。

资料显示,2011年银行全年发行理财产品22441款,发行规模16.99万亿元人民币。那么,问题来了,银行理财产品会不会亏损?

不少投资者认为银行理财产品跟银行存款一样,不会亏本,这种想法其实是存在误区的。一般来说,根据获取收益方式的不同,理财产品可划分为保证收益理财产品、非保证收益理财产品两大类。

保证收益理财计划,是指商业银行按照约定条件向客户承诺支付固定收益,银行承担由此产生的投资风险,或银行按照约定条件向客户承诺支付最低收益并承担相关风险,其他投资收益由银行和客户按照合同约定分配,并共同承担相关投资风险的理财计划。

保证收益的理财产品包括了固定收益理财产品和有最低收益的浮动收益理财产品。前者的收益到期为固定的,而后者到期后保证可以获得的仅是最低收益。

非保证收益理财又可以分为保本浮动收益理财产品和非保本浮动收益理财产品。非保本浮动收益理财计划是指商业银行根据约定条件和实际投资收益情况向客户支付收益,并不保证客户本金安全的理财计划。

非保本理财产品甚至有可能发生本金亏损。因此,投资者应该谨慎选择产品类型。

很多投资者往往把“预期最高收益”等同于其最终能够获得的收益。因此,在购买理财产品前一味追求预期收益指标,而在理财产品到期后,如果出现最终收益低于预期最高收益时,投资者便会觉得自己上当受骗了。

理财产品的风险与收益往往是成正比的,即收益越高风险越大,在高收益的背后往往隐藏着高风险,投资者在选择理财产品时切不可只看重收益而轻视风险。

保本理财产品还会赔本?

市民王先生年前花5万元买了银行一款保本理财产品,预期收益8%,90天期限,近日到期后,却发现5万元理财不仅没有赚到收益,还倒赔进几百块,这是怎么回事?不是保本理财产品吗?银行怎么能坑人?

原来,该款理财产品除了理财经理介绍的内容,其说明书上还明确写了,保本比例为90%或95%,也就是说亏损5%-10%也是有可能的。

另外,理财经理所说的预期收益率为8%也没错,但是不是固定收益,而是浮动最高收益。什么意思?意思就是说除了最高,还有最低收益, 即-5%或-10%。

保本理财产品为何会赔本?

这不是保本理财产品吗?难道 “保本”的意思不是保障本金吗?为何打着保本的旗号,却在合同里坑人?

小伙伴们,以后记住吧,银行理财产品里确实有这么一种产品,叫做“结构性理财产品”。

何谓“结构性理财产品”?指的是运用各种金融量化投资模型,将存款、债券、信贷资产证券化等固定收益产品作为基础资产,与期权等金融衍生品进行搭配组合的新型金融产品。

大多数结构性产品的投资分为两部分,一部分流向债券等低风险产品,以获取稳健收益,另一部分则与境外的利率、汇率、商品(黄金、石油等)、股票、基金、信用等挂钩。

产品的收益水平取决于所挂钩资产的表现,其风险也来源于所挂钩资产价格的变化。一般情况下,利率高于5%的银行理财产品,你就得注意是否是结构性理财产品。

投资不是三分钟热度的事,要想通过投资理财让财富升值,还需多磨练,其实投资人只要能坚持投资长跑,做好资产配置,同时保持轻松健康的心态,那最终我们都会在投资中找到自己想要的答案。不能在收益波动上患得患失,拥有一颗平常心是最重要的。

峰峰视频

- 2017年什么行业最赚钱 你的职业选对

- 未来最有前景的十大行业 1、互联网服务行业 这两年,互联网行业正在以摧枯拉朽之势改变着越来

涉嫌生产销售不符合安全标准食品罪 峰峰三

涉嫌生产销售不符合安全标准食品罪 峰峰三 安徽卫视2017国剧盛典群星走红毯高清图集

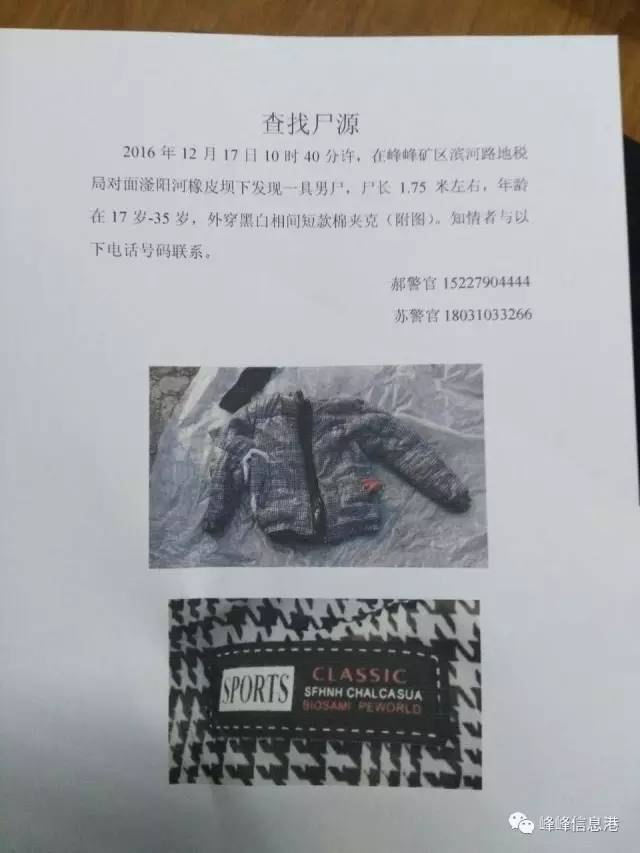

安徽卫视2017国剧盛典群星走红毯高清图集 峰峰滨河路滏阳河橡皮大坝的17-35岁溺尸,

峰峰滨河路滏阳河橡皮大坝的17-35岁溺尸, 极品家丁大结局剧透 陈赫金晨尹正李溪芮大

极品家丁大结局剧透 陈赫金晨尹正李溪芮大 赵丽颖清华合照被酸学历低 赵丽颖哪个学校

赵丽颖清华合照被酸学历低 赵丽颖哪个学校